Warszawski Instytut Bankowości przeprowadził cykliczne badanie na temat wiedzy finansowej Polaków – edycja 2023[1]. W pytaniu o RRSO jedynie 43% respondentów wskazało prawidłową odpowiedź. Poprawne rozumienie, czym jest wskaźnik RRSO, jakie koszty kredytu lub pożyczki uwzględnia, jest kluczowe dla świadomego wyboru najlepszej oferty. Dlatego tak ważna jest edukacja w tym temacie.

Wynik badania WIB na temat RRSO może martwić

W badaniu WIB respondenci mieli odpowiedzieć na pytanie, czego nie bierze pod uwagę wskaźnik RRSO. Tylko 43% wskazało prawidłową odpowiedź, czyli: dodatkowych usług o charakterze dobrowolnym.

Aż 31% respondentów odpowiedziało, że RRSO nie bierze pod uwagę prowizji, a 16% – okresu kredytowania.

To znaczy, że podstawowe informacje na temat RRSO nie są aż tak oczywiste dla wszystkich konsumentów a ta niewiedza może działać na niekorzyść instytucji, które udzielają pożyczek krótkoterminowych.[2]

Okres kredytowania ma ogromny wpływ na wysokość RRSO

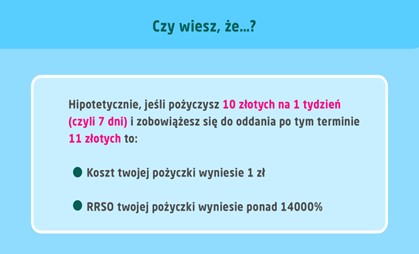

RRSO to całkowity koszt kredytu lub pożyczki ponoszony przez konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu w stosunku rocznym. I to jest kluczowa informacja. W przypadku kredytów hipotecznych zaciąganych na wiele lat RRSO będzie zawsze niższe niż w przypadku krótkoterminowego kredytu gotówkowego czy pożyczki online. Im dłuższy okres kredytowania, tym niższa wartość RRSO. To dlatego w przypadku pożyczek krótkoterminowych można spotkać się z bardzo wysokimi wartościami RRSO (rzędu kilkuset procent). W dużej mierze wynika to z faktu, że pożyczki udzielane są na 30 dni a nie na kilkanaście miesięcy czy lat. Dla zrozumienia posłużmy się przykładem hipotetycznym:

Pożyczka krótkoterminowa a wysoki wskaźnik RRSO

Niewiedza dotycząca wskaźnika RRSO może negatywnie odbijać się na sektorze krótkoterminowych pożyczek online. Potrzebna jest więc konsekwentna edukacja i przypominanie konsumentom, że kilkusetprocentowa wartość RRSO nie oznacza wielokrotności pożyczonej sumy, nie musi oznaczać wysokich kosztów.

Rzeczywista roczna stopa oprocentowania, została wprowadzona do debaty publicznej w latach 80. z myślą o kredytach długoterminowych, czyli zanim w ogóle istniał pomysł pożyczania przez Internet a na pewno nikt nie myślał o pojawieniu się pożyczek krótkoterminowych udzielanych na 30 dni. Czy RRSO na poziomie np. 300 proc. coś mówi konsumentowi? Jak widać w różnych ankietach i badaniach – nie do końca. Jedno jest pewne – na pewno nie powinno prowadzić do wniosku, że musi oddać 3-krotność pożyczonej sumy.

Porównywać należy podobne produkty finansowe

Należy też wspomnieć, że instytucje finansowe przez prawo są zobowiązane informować o wysokości RRSO w sposób jawny, widoczny, wyraźny. RRSO jest więc głównym wskaźnikiem, który pojawia się w przekazach reklamowych, na ulotkach, w ofertach. Istnieje więc pokusa, aby właśnie za jego pomocą porównywać różne oferty finansowe. I tu jest pułapka – należy bowiem porównywać produkty finansowe o podobnych parametrach: okres kredytowania, system spłaty rat, wysokość kwoty. Nie można za pomocą RRSO porównywać pożyczki czy kredytu udzielanego na rok i spłacanego w ratach do pożyczki udzielanej na 30 dni z jednorazową spłatą.

Artykuł powstał we współpracy z vivus.pl

[1] https://www.wib.org.pl/wp-content/uploads/2023/03/poziom-wiedzy-finansowej-Polakow-2023_badanie-WIB-i-FGPW.pdf.pdf

[2] jw.