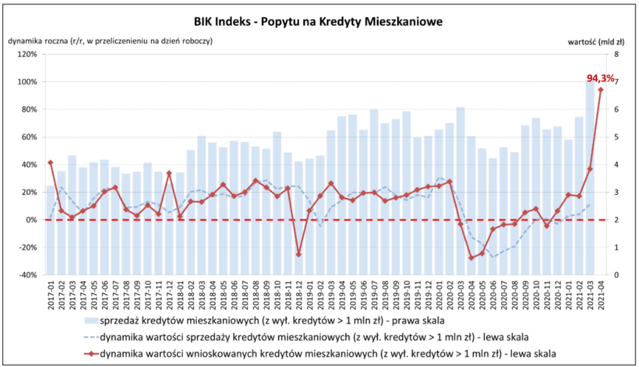

Kwiecień bieżącego roku według wartościowych notowań BIK Indeksu Popytu na Kredyty Mieszkaniowe odnotował rekordowy wynik na przestrzeni całej historii publikacji indeksu sięgający aż 94,3%. Świadczy to o tym, że w samym tylko kwietniu 2021 r. (w przeliczeniu na dzień roboczy) do BIK-u trafiły zapytania kierowane z instytucji bankowych i SKOK-ów dotyczące kredytów mieszkaniowych na kwotę o 94,3% wyższą, niż tego samego miesiąca rok temu. Dodajmy też, że to już kolejny dodatni odczyt w tym roku.

W kwietniu rok temu o kredyt mieszkaniowy wnioskowało 27,81 tys. osób. W porównaniu z tym samym miesiącem bieżącego roku, w którym odnotowano blisko 50,92 tys. potencjalnych kredytobiorców, zauważyć można wysoki wzrost o +83,1%. Na taki wynik wpłynął wzrost średniej kwoty wnioskowanych kredytów oraz zdecydowanie większa frekwencja wnioskodawców niż w kwietniu rok temu.

Jak się okazuje, średnia kwota wnioskowania o kredyt mieszkaniowy w kwietniu 2021 r. wyniosła suma summarum 320,61 tys. zł, a tym samym była o 6,1% wyższa niż w kwietniu 2020 r. Niemniej jednak w zestawieniu marzec 2021 r. – kwiecień 2021 r. zauważyć można, że liczba wnioskujących spadła o 9,2%. Warto zaznaczyć, że niższe wyniki zarejestrowane w ubiegłym roku są odzwierciedleniem sytuacji panującej na całym świecie w związku z szalejącą pandemią.

W kwietniu byliśmy w samym środku lockdownu, co pogorszyło nastroje, podsycało obawy i niepokój o naszą przyszłość i bezpieczeństwo ekonomiczne gospodarstw domowych. Nie dziwi więc fakt, że wiele osób nie zamierzało ryzykować, zaciągając zobowiązania na kolejne 20 – 30 lat.

Wzrostowa dynamika

Od listopada 2020 r. utrzymuje się trend wzrostowy, szczególnie jeśli chodzi o kredyty mieszkaniowe. Na poprawę sytuacji i wzrost średniej kwoty wnioskowanego kredytu wpływa kilka istotnych czynników. Liczba zaszczepionych osób z dnia na dzień rośnie, co pozwala z optymizmem myśleć o powrocie do normalności. Stale wzrasta inflacja, która w efekcie może wpłynąć na podniesienie cen nieruchomości. Wiele mówi się o funduszu gwarancyjnym dla deweloperów (2%) i ryzyku związanym z podniesieniem kosztów zakupu mieszkania.

Oprócz tego prof. Waldemar Rogowski dodaje, że wyższe ceny nieruchomości mogą być stymulowane także wzrostem kosztów pracy, a żeby tego było mało, coraz częściej pojawiają się informacje, że za trzymanie wyższych kwot na swoim koncie trzeba będzie bankom odpowiednio zapłacić. Wszystkie powyższe czynniki ostatecznie wpływają na podejmowanie szybszych decyzji o kredycie, ale także nieruchomości same w sobie stają się dla wielu atrakcyjną inwestycją oraz formą ulokowania kapitału.

Duży popyt oraz relatywnie niska i ograniczona podaż nieuchronnie przekłada się na wzrost cen. Sam indeks odnosi się do popytu na rynku kredytów mieszkaniowych, podczas gdy wartość akcji kredytowych determinowana jest poprzez odrębną politykę kredytową banków, a także ich mniejszą lub większą skłonnością do akceptacji ryzyka. Niemniej jednak wzrostowa dynamika sprzyja biciu kolejnych rekordów i wszystko zmierza do tego, że marcowy wynik 7,3 mld zł może zostać wkrótce przekroczony.